중국의 자신감, 광물 제련

저번 글에서는 미국이 왜 중국을 100% 배제하지 못하는지에 대한 이유를 말씀드렸습니다.

이번 시간에도 이와 연결되는 부분인 광물 제련에 대해서 알아보려 합니다.

이 부분 또한 중국의 영향력이 막강합니다. 오히려 광산 부분 보다 더 크다고 보는 것이 맞겠습니다.

참고로, 배터리 분야에서 광물과 이러한 추출 분야를 업스트림으로 분류하는데,

배터리 supply-chain의 가장 앞단계를 이야기하는 부분입니다.

이러한 부분을 중국이 거의 장악하다시피 한다는 것이죠.

리튬 정제를 통해 LFP와 NCM으로

리튬은 광산이나 염해에서 추출되며, 이후 제련 공정을 거쳐야 합니다. 가열 및 여과 과정을 통한 제련으로 수산화리튬과 탄산리튬을 만들어내게 되는 것이죠.

이러한 공정을 사실상 중국이 약 80%의 글로벌 시장 점유율 또는 의존도를 보유하고 있습니다.

리튬 자원은 대부분 남미 지역에 집중되어 있지만,

세계적인 배터리 업체들은 중국의 리튬에 크게 의존하고 있는 상황입니다.

중국이 왜 제련 강국인가?

그렇다면 중국이 왜 이 분야에 강국인 것일까요?

이 부분은 중국 산업이 아직은 친환경 부분을 덜 신경쓰기 때문입니다.

리튬 제련 과정은 환경오염을 유발하는데,

중국은 상대적으로 환경 규제가 덜 엄격하고 저렴한 노동력을 보유하고 있어

이러한 요인들로 인해 중국은 리튬 제련 분야에서 강력한 경쟁력을 가지게 되었습니다.

(이 이야기는 또 ESG랑 연결되는데 추후에 다루도록 하겠습니다.)

[DBR] “이 광물, 환경, 노동 이슈 없이 채굴했나?”, ESG 검증이 배터리 생태계 어젠다로

Article at a Glance최근 배터리 산업에서도 ESG 경영이 주목을 받으며 지속가능한 광물 채굴과 조달이 중요한 어젠다로 떠오르고 있다. 특히 리튬을 비롯해 코발트나 니켈 등 광물을 채굴하는 과정에

dbr.donga.com

그래서 중국이 얼마나 강한데?

중국 의존도 80% 수준이 어느 정도 양인지 감이 잘 안 오실 수 있을 텐데,

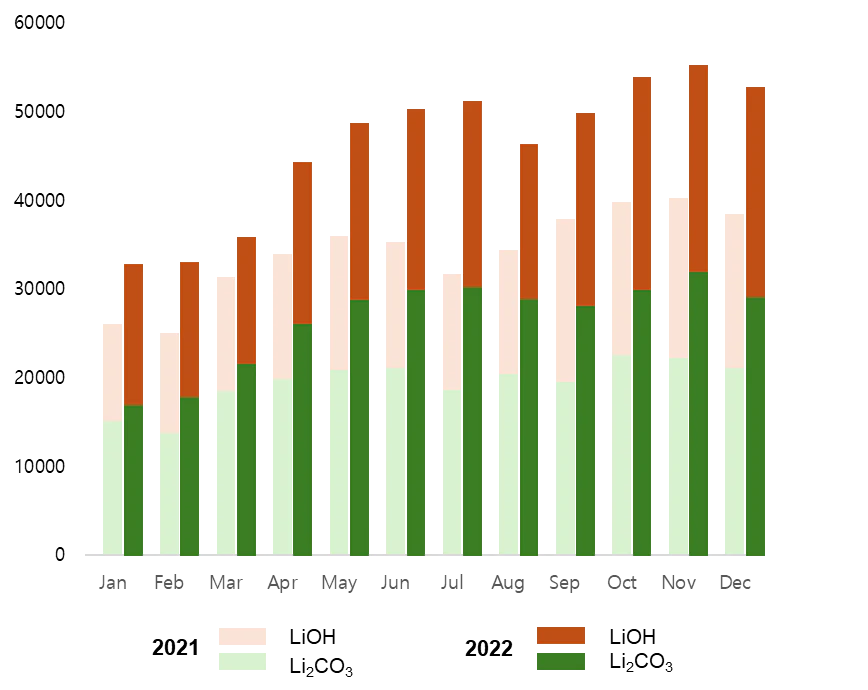

중국의 수산화리튬과 탄산리튬 '21년 & '22년도 생산량을 보면 다음과 같습니다.

'22년 중국의 탄산리튬과 수산화리튬 생산량은 각각 약 44만 톤과 30만 톤 정도 됩니다.

탄산리튬은 LFP, 수산화리튬은 NCM 용! 기억하시죠?

74만 톤의만톤의 80%를 글로벌로 수출한다고 보면 59만 톤이네요!

(참고로 중국 무기염공업협회의 통계에 따르면 '22년 리튬 생산량은 전년 대비 36% 정도 성장했다고 발표했습니다.)

단순 계산으로는,

전기차용 NCM 양극재 1톤을 제조하기 위해서 리튬이 약 0.46 톤 정도가 필요한데,

LiOH를 단순 Li와 동일하다고 생각하면 (물론 수율 문제가 있습니다만)

전기차용 양극재 65만 톤을 만들 수 있는 양입니다.

또 이걸 전기차로 환산하면 보통 양극재 10만 톤은 전기차 최대 120만 대를 만들 수 있다 하니

780만 대를.. 만들 수 있는 양이네요!

중국이 LFP에만 강한가? 아니!

그래서 여기서 짚고 넘어가야 할 부분이 바로 중국의 수산화리튬의 생산량도 어마어마하다는 겁니다.

중국은 LFP다!라고 생각하시는 분들이 많으실 텐데, 안타깝게도 잘못된 생각입니다.

중국 내에서 밀고 있는 건 LFP이지만,

중국 외, 그러니까 글로벌로 보면 CATL, BYD 같은 관련 회사들은 NCM 계열 배터리 및 전기차를 많이 판매하고 있었습니다! (이 부분도 굉장히 중요하기 때문에 실제 데이터를 가지고 기고하겠습니다.)

물론 요새 들어 전기차 판매추이가 낮아지는 이유 중 하나를 전기차 가격으로 보기 때문에

많은 OEM들이 LFP를 사용한 낮은 트림의 전기차를 밀고는 있지만,

위의 이야기는 NCM에 대한 중국의 지배력 또한 크다는 말인 것이죠..

LiOH 수출량 엄청 많네..

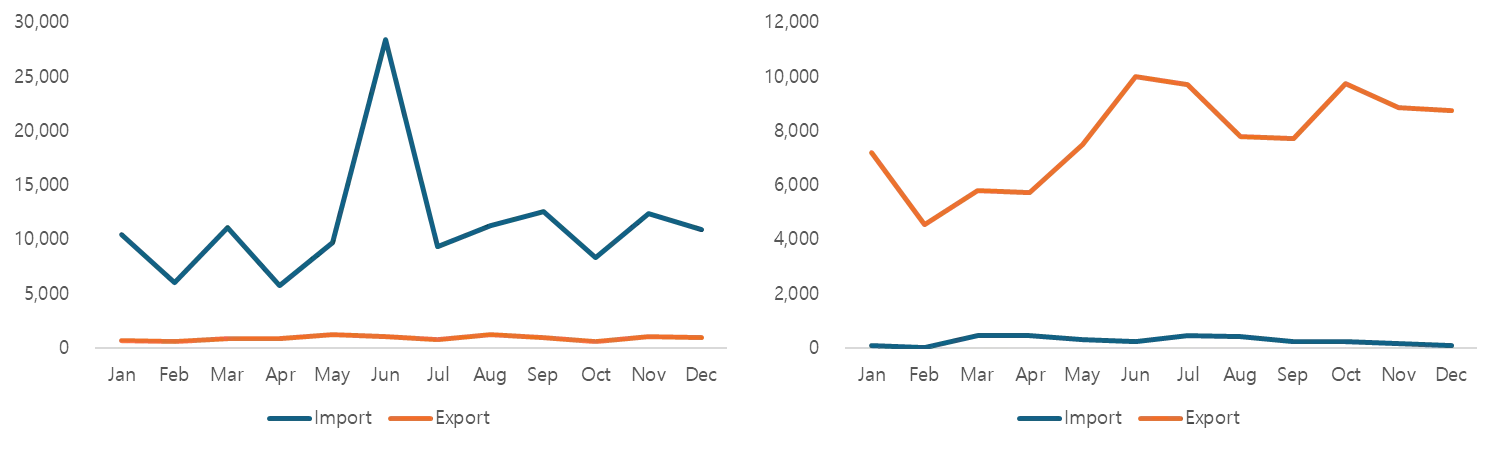

NCM용인 수산화리튬에 대해 자세히 살펴보면, 중국의 수산화리튬 수출은 수입보다 많습니다.

한국광물자원공사에 따르면 중국의 '22년도 수산화리튬 수출량은 총량은 93,379 톤인데

'22년에 한국이 중국으로부터 수입한 수산화리튬은 12,829 톤이고 (중국 수입의존도 88%)

당해연도 일본의 수산화리튬 수입량은 30,567 톤 (중국 수입의존도 86%)입니다.

놀랍게도(?) 배터리 제조 강국인 두 나라 모두 수입의존도가 거의 90%에 육박하는 상황이었던 것입니다.

그렇다면 아무래도 나머지는 CATL과 BYD가 대부분 사용하지 않을까요?

과연 미국은 IRA를 통해 배터리 supply-chain에서 중국을 배제할 수 있을까요....?

K-배터리의 대응은?!

물론 한국에도 수산화리튬을 생산하는 업체가 있습니다.

포스코필바라리튬솔루션, 에코프로이노, 강원에너지, 이녹스리튬 등이 있습니다.

이 업체들의 목표를 다 합산하면 '25년도에 6만 톤이라고 하네요.

(중국의 30만 톤에 비하면 아직 갈 길이 멀었다고 생각합니다.)

포스코그룹, 수산화리튬 국내 첫 상업 생산 - 딜사이트

전기강판 공장 준공…모터코아 소재 공급망 강화

dealsite.co.kr:443

'중국 의존도 줄여라'...국내 배터리 업계 '수산화리튬 국산화' 붐 - 전자부품 전문 미디어 디일렉

미국 IRA 법안에 대응하기 위해 배터리 핵심광물의 탈중국화가 본격화되고 있다. 중국으로부터 수입 의존도가 높은 흑연뿐 아니라 수산화리튬 국산화 바람이 거세다. 현재 포스코, 에코프로이노

www.thelec.kr

이번 시간에도 미국이 중국을 완전히 배제하지 못하는 이유를 말씀드렸는데,

중국은 여기에 더해 몇 년 전부터 광산에 대한 투자가 많이 이뤄졌고, 지금도 진행 중입니다.

다음 이야기에 대해 살짝 언급하자면, 중국은 호주, 칠레, 볼리비아 등 해외 리튬 광산에 투자하여 국내보다 외국에서 더 많은 리튬을 생산하고 있습니다. 이는 중국이 리튬 공급망을 앞으로도 지속적으로 지배하고자 노력하고 있다는 말입니다.

(물론 국내 여러 기업들은 이러한 중국 의존도를 낮추기 위해 호주, 아르헨티나, 인도네시아 등에서 그 돌파구를 모색 중에 있습니다.)

다음 시간에는 중국 광산/광물에 대한 투자 현황 이야기로 마무리하도록 하겠습니다.

읽어주셔서 감사합니다.

여러분들의 구독과 하트가 지속적인 글 쓰는데 큰 힘이 됩니다 :)

자세한 사항을 원하시면 아래의 메일로 연락 주세요.

wearethebattery@gmail.com

'전기차 및 배터리 시장' 카테고리의 다른 글

| 전고체배터리(ASSB) : 황화물계 고체전해질 원료, 황화리튬(Li2S) (3) | 2024.03.25 |

|---|---|

| 전고체배터리(ASSB) : 황화물계 고체전해질, 대기 안정형 (17) | 2024.03.23 |

| IRA법안-배터리 : 중국(FEOC) 없으면 안 되는 이유 (1) (41) | 2024.03.19 |

| IRA법안-배터리 : FEOC, 너네 이 산업에서 발 빼 (20) | 2024.03.17 |

| IRA법안-배터리 : 미국 안에서 사업해! 아님 도태될거야! (19) | 2024.03.16 |